Plano de Benefícios Previdenciários BDMG CV

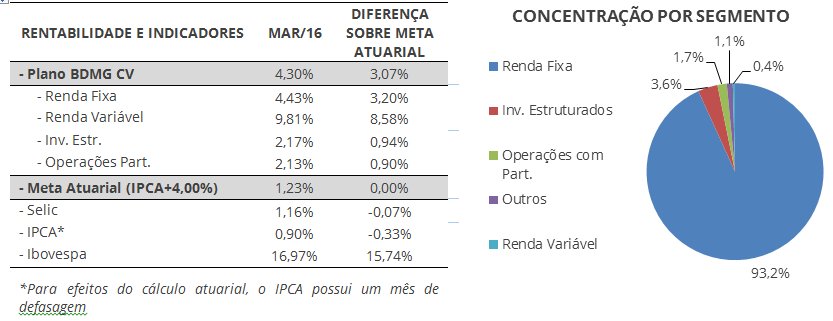

O Plano de Benefícios Previdenciários BDMG CV, cuja carteira de investimentos é composta pelos segmentos de Renda Fixa, Renda Variável, Investimentos Estruturados e Operações com Participantes, apresentou, em março de 2016, um retorno de 4,30%, representando uma diferença de +3,07 pontos percentuais sobre sua meta (1,23% no mês, equivalente a IPCA+4,00% ao ano). No acumulado de 2016, o Plano de Benefícios Previdenciários BDMG CV acumulou retorno de 7,35%, representando uma diferença de +3,17 pontos percentuais sobre sua meta (4,18% em 2016, equivalente a IPCA+4,00% ao ano).

O retorno total dos investimentos do Plano é explicado pelo resultado de cada segmento de acordo com seu respectivo percentual de alocação, descritos nos quadros abaixo:

O segmento de Renda Fixa, que representa aproximadamente 93% do total dos recursos do Plano, apresentou rentabilidade de 4,43% no mês, resultado superior à meta (1,23%). Este resultado ainda é reflexo da queda das taxas de juros reais ocorridas ao longo do mês, que impactaram positivamente as NTN-B´s marcadas a mercado que possuem uma parcela da remuneração pré-fixada. Diante deste resultado, as posições em NTN-B’s marcados a mercado foram totalmente realizadas.

O segmento de Investimentos Estruturados, que representa 3,6% do total dos recursos do plano, é composto por investimentos em Fundos de Investimento em Participações (FIP) e Fundos de Investimento Imobiliário (FII). Os Fundos de Investimento em Participações aplicam seus recursos em títulos (ações, debêntures, bônus de subscrição ou outros títulos conversíveis em ações) de companhias abertas ou fechadas que permitam efetiva participação no processo decisório e estratégico da empresa investida. Geralmente estes FIPs tem prazo de duração de 10 anos, sendo 5 anos destinados à prospecção e realização dos investimentos e 5 anos destinados ao desinvestimento dos ativos, de forma que se obtenha retorno com o crescimento e valorização das companhias investidas ao longo do período. Os Fundos de Investimentos Imobiliários tem por objetivo aplicar recursos em negócios com base imobiliária, como desenvolvimento de empreendimentos imobiliários, imóveis prontos ou títulos financeiros imobiliários. Estes fundos obtêm retorno através da exploração de locação, arrendamento, venda do imóvel e demais atividades do setor imobiliário.

No mês de Março, o segmento de Investimentos Estruturados apresentou rentabilidade de 2,17% no mês, resultado que ficou acima da meta (1,23%) e é sustentado por uma forte valorização do fundo imobiliário que compõe a carteira.

O segmento de Renda Variável, que representa aproximadamente 0,4% do total dos recursos do plano, apresentou rentabilidade de 9,81% no mês, resultado inferior ao apresentado pelo Ibovespa no mesmo período (+16,97%). A forte alta do mercado de ações no mês de Março é explicada pelos desdobramentos políticos ocorridos ao longo do mês e o resultado do segmento – inferior ao apresentado pelo Ibovespa – é explicado pelo perfil dos fundos investidos atualmente, que não acompanharam a intensidade do movimento ocorrido pelo mercado como um todo.

O segmento de Operações com Participantes, com 1,7% do total dos recursos do Plano, apresentou rentabilidade de 2,13% no mês, resultado superior à meta, refletindo os juros contratados nos empréstimos.

Plano de Benefícios Previdenciários BDMG

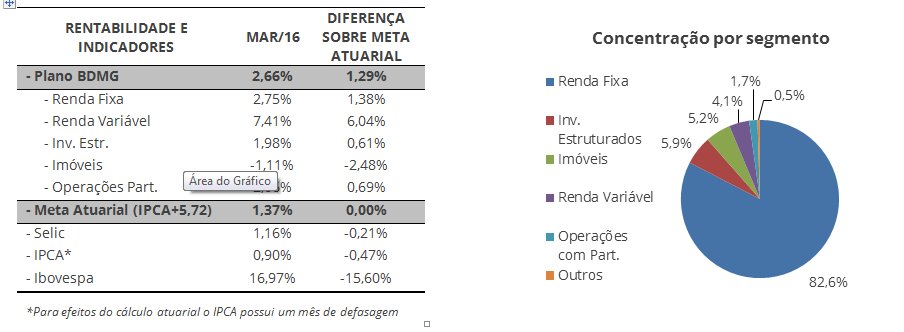

O Plano de Benefícios Previdenciários BDMG, cuja carteira de investimentos é composta pelos segmentos de Renda Fixa, Renda Variável, Investimentos Estruturados, Imóveis e Operações com Participantes, apresentou, em março de 2016, um retorno de 2,66%, representando uma diferença de +1,29 pontos percentuais sobre sua meta atuarial (1,37% no mês, equivalente a IPCA+5,72% ao ano). No acumulado de 2016, o Plano de Benefícios Previdenciários BDMG acumulou retorno de 5,34%, representando uma diferença de +0,73 pontos percentuais sobre sua meta atuarial (4,61% em 2016, equivalente a IPCA+5,72% ao ano).

O retorno total dos investimentos do plano é explicado pelo resultado de cada segmento de acordo com seu respectivo percentual de alocação, descritos nos quadros abaixo:

O segmento de Renda Fixa, que representa aproximadamente 83% do total dos recursos do plano, apresentou rentabilidade de 2,75% no mês, resultado superior à meta atuarial (1,37%). Este resultado ainda é reflexo da queda das taxas de juros reais ocorridas ao longo do mês, que impactaram positivamente as NTN-B´s marcadas a mercado que possuem uma parcela da remuneração pré-fixada. Diante deste resultado, as posições em NTN-B’s marcados a mercado foram totalmente realizadas.

O segmento de Investimentos Estruturados, que representa 5,9% do total dos recursos do plano, é composto por investimentos em Fundos de Investimento em Participações (FIP) e Fundos de Investimento Imobiliário (FII). Os Fundos de Investimento em Participações aplicam seus recursos em títulos (ações, debêntures, bônus de subscrição ou outros títulos conversíveis em ações) de companhias abertas ou fechadas que permitam efetiva participação no processo decisório e estratégico da empresa investida. Geralmente estes FIPs tem prazo de duração de 10 anos, sendo 5 anos destinados à prospecção e realização dos investimentos e 5 anos destinados ao desinvestimento dos ativos, de forma que se obtenha retorno com o crescimento e valorização das companhias investidas ao longo do período. Os Fundos de Investimentos Imobiliários tem por objetivo aplicar recursos em negócios com base imobiliária, como desenvolvimento de empreendimentos imobiliários, imóveis prontos ou títulos financeiros imobiliários. Estes fundos obtêm retorno através da exploração de locação, arrendamento, venda do imóvel e demais atividades do setor imobiliário.

No mês de Março, o segmento de Investimentos Estruturados apresentou rentabilidade de 1,98% no mês, resultado que ficou acima da meta (1,37%) e é sustentado por uma forte valorização dos fundos imobiliários que compõe a carteira.

O segmento de Imóveis, que representa 5,2% do total dos recursos do plano, apresentou rentabilidade de -1,11% no mês, resultado que ficou abaixo do atuarial (1,37%). No mês de março foi constituída uma provisão para perdas referente à inadimplência de aluguel do Hospital Lifecenter, fato este que justificou o retorno negativo no mês. No entanto, cabe destacar que a rentabilidade dos imóveis não possui um comportamento linear ao longo de tempo, pois seu retorno está fortemente relacionado aos momentos de valorização ou desvalorização do bem.

O segmento de Renda Variável, que representa aproximadamente 4% do total dos recursos do plano, apresentou rentabilidade de 7,41% no mês, resultado inferior ao apresentado pelo Ibovespa no mesmo período (+16,97%). A forte alta do mercado de ações no mês de Março é explicada pelos desdobramentos políticos ocorridos ao longo do mês e o resultado do segmento – inferior ao apresentado pelo Ibovespa – é explicado pelo perfil dos fundos investidos atualmente: estes fundos, por serem das categorias “dividendos” e “pequenas e médias empresas”, não acompanharam a intensidade do movimento ocorrido pelo mercado como um todo.

Por fim, o segmento de Operações com Participantes, que representa 1,7% do total dos recursos do plano, apresentou retorno de 2,06% no mês, acima da meta atuarial e refletindo os juros contratados nos empréstimos.